O Congresso Nacional formalizou nesta semana a aprovação do projeto de lei que institui o corte de incentivos fiscais. A iniciativa é a principal estratégia do governo federal para assegurar o equilíbrio das contas do Orçamento de 2026 e possui o potencial de elevar a arrecadação pública em aproximadamente R$ 22,4 bilhões no próximo ano. Além da readequação de benefícios fiscais, a medida também eleva a tributação para companhias de apostas esportivas online, conhecidas como bets, empresas do setor de tecnologia financeira (fintechs) e grandes corporações que remuneram seus acionistas através de juros sobre capital próprio (JCP).

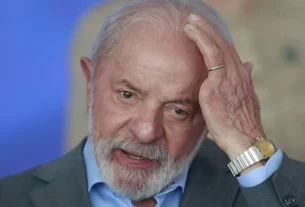

O processo legislativo foi célere, com a aprovação pela Câmara dos Deputados na madrugada da última quarta-feira (17) e a subsequente aprovação pelo Senado Federal na noite do mesmo dia. Com a conclusão da votação em ambas as casas, o texto agora aguarda a sanção presidencial de Luiz Inácio Lula da Silva. Anteriormente, o ministro da Fazenda, Fernando Haddad, havia enfatizado a importância da proposta, alertando que sua não aprovação poderia acarretar em um corte substancial de cerca de R$ 20 bilhões no Orçamento planejado para 2026.

Corte de Incentivos Fiscais Aprovado: Impactos para 2026

A seguir, serão detalhados os elementos-chave desta legislação e suas repercussões para as empresas, setores econômicos e, em particular, para a sustentabilidade das finanças públicas do Brasil. A medida visa reformar aspectos críticos da política tributária nacional, buscando maior justiça fiscal e eficiência na arrecadação, além de impor um controle mais rigoroso sobre os mecanismos de benefícios fiscais existentes no país. Conheça as principais alterações.

O Alcance da Medida Fiscal: O que a Proposta Contempla?

A essência da proposição legislativa reside na redução de 10% de uma parcela dos incentivos e benefícios fiscais federais vigentes. Paralelamente, o projeto prevê um aumento nas cargas tributárias sobre determinados segmentos. Esta abordagem dual busca não apenas diminuir a renúncia fiscal, mas também ampliar as fontes de receita por meio de uma tributação mais eficaz de setores específicos. O projeto se concentra em:

- Casas de apostas esportivas online (bets);

- Empresas de tecnologia financeira (fintechs) e outras entidades financeiras;

- A tributação sobre Juros sobre Capital Próprio (JCP).

Além das alterações diretas na tributação, a legislação introduz um arcabouço de regras mais rigorosas para o controle, aprimorando a transparência e definindo limites claros para a concessão e gestão de benefícios tributários em todo o território nacional. Essa medida reflete a preocupação com a otimização dos recursos públicos e a promoção de um ambiente tributário mais equitativo.

Quais Tributos Sofrem Redução nos Benefícios?

A diminuição de 10% incidirá sobre os incentivos associados a uma gama específica de tributos federais, com o objetivo de otimizar a arrecadação. Os tributos federais afetados pela redução dos incentivos incluem:

- Programa de Integração Social (PIS) e Programa de Formação do Patrimônio do Servidor Público (Pasep), bem como o PIS/Pasep-Importação;

- Contribuição para o Financiamento da Seguridade Social (Cofins) e Cofins-Importação;

- Imposto sobre Produtos Industrializados (IPI), Imposto de Renda Pessoa Jurídica (IRPJ) e Contribuição Social sobre o Lucro Líquido (CSLL);

- Imposto de Importação;

- Contribuição previdenciária patronal.

É crucial notar que esta redução incidirá especificamente sobre os “gastos tributários” discriminados no Orçamento de 2026 e em regimes especiais. Contudo, o texto legal estabelece um conjunto de exceções a serem respeitadas, garantindo que certos setores e atividades vitais não sejam indiscriminadamente prejudicados por estas mudanças.

Setores e Regimes Impactados pelo Projeto

A abrangência das novas regras se estende a diversos benefícios que, anteriormente, ofereciam regimes de vantagem fiscal. Entre as principais modalidades que poderão sofrer a redução prevista de 10% estão:

- O Regime Especial da Indústria Química (Reiq);

- Créditos presumidos de IPI, frequentemente concedidos a empresas com forte perfil exportador;

- Créditos presumidos de PIS/Cofins, que hoje beneficiam setores como o farmacêutico, agropecuário, de alimentos, de transporte rodoviário de passageiros, e as exportações de café e cítricos;

- A aplicação da alíquota zero de PIS/Cofins, um incentivo crucial para importadores de fertilizantes, agrotóxicos e nafta petroquímica.

No que tange ao regime de lucro presumido, o novo texto legislativo introduz a possibilidade de um acréscimo de 10% na base de cálculo do imposto. No entanto, essa elevação será aplicada apenas sobre a parcela da receita bruta anual da empresa que exceder o valor de R$ 5 milhões, buscando direcionar o impacto para empresas com faturamentos maiores dentro deste regime.

As Exceções às Reduções Tributárias

Para garantir a proteção de atividades essenciais e direitos constitucionais, a legislação aprovada estabelece um conjunto claro de exceções que não serão afetadas pela redução de 10% nos benefícios fiscais. Essas salvaguardas foram implementadas para preservar o funcionamento de entidades sem fins lucrativos, estimular o desenvolvimento regional e manter programas sociais vitais.

Não sofrerão impactos as seguintes categorias:

- Imunidades Constitucionais: Incluindo aquelas concedidas a templos religiosos, partidos políticos e a publicação de livros.

- Zonas Especiais: A Zona Franca de Manaus e as áreas de livre comércio, que são polos de desenvolvimento regional estratégicos.

- Produtos da Cesta Básica Nacional: Garantindo que a população mais vulnerável não seja impactada pelo aumento de preços de itens essenciais.

- Entidades Filantrópicas: Organizações sem fins lucrativos que desempenham papel fundamental no suporte social.

- Empresas do Simples Nacional: Preservando o regime simplificado de tributação para micro e pequenas empresas.

- Programas Sociais e Culturais: Projetos como o Minha Casa, Minha Vida, o Prouni e a Lei Aldir Blanc, que fomentam habitação, educação e cultura, respectivamente.

- Desoneração da Folha de Pagamentos: Mantendo a medida que visa incentivar a geração de empregos e aliviar a carga sobre as empresas.

- Setores de Tecnologia: Incentivos cruciais para as áreas de tecnologia da informação, comunicação e semicondutores, que são motores de inovação e competitividade.

Adicionalmente, serão preservados os benefícios fiscais concedidos por tempo determinado a empresas que já demonstraram cumprimento das contrapartidas exigidas em lei. Esta provisão protege investimentos de longo prazo e compromissos pré-existentes, garantindo segurança jurídica.

Efeitos Diretos sobre Casas de Apostas (Bets), Fintechs e JCP

O projeto de lei detalha alterações específicas para o setor de apostas online, o segmento de tecnologia financeira e a remuneração por Juros sobre Capital Próprio. Estas modificações são estratégicas para ampliar a base de arrecadação em setores de crescimento ou que historicamente gozaram de certas vantagens.

O que Muda para as Casas de Apostas (Bets)?

A tributação para as casas de apostas passará por uma elevação escalonada nos próximos anos. Atualmente em 12%, a alíquota subirá para:

- 13% a partir de 2026;

- 14% a partir de 2027;

- 15% a partir de 2028.

Um aspecto fundamental é a destinação da arrecadação adicional proveniente dessas empresas: 50% será canalizada para a seguridade social, e os 50% restantes para ações na área da saúde. O texto legal também reforça a fiscalização sobre este setor e institui a responsabilização solidária para aqueles que promoverem publicidade ou mantiverem operações com plataformas de apostas não autorizadas no país.

E para as Fintechs e Outras Instituições Financeiras?

O aumento da Contribuição Social sobre o Lucro Líquido (CSLL) será um ponto de impacto para o setor financeiro:

- Fintechs e sociedades de capitalização terão a CSLL elevada de 15% para 17,5% até o fim de 2027, e para 20% a partir de 2028.

- Outras instituições financeiras, que englobam bolsas de valores e entidades de liquidação, verão suas alíquotas aumentarem de 9% para 12% até 2027, e para 15% a partir de 2028.

Qual a Alteração no JCP?

Para o Juros sobre Capital Próprio (JCP), utilizado por grandes empresas como forma de remuneração a sócios e acionistas, o Imposto de Renda retido na fonte passará de 15% para 17,5%.

Novos Limites e Punições para Crimes Tributários

A proposta legislativa também aborda a criação de novos parâmetros para o volume de incentivos fiscais e estabelece medidas para combater crimes na área tributária.

Há Novos Limites para Benefícios Fiscais?

Sim. Um dos pilares do projeto é a instituição de um teto para os incentivos tributários. Se o total de benefícios fiscais exceder 2% do Produto Interno Bruto (PIB) nacional, fica explicitamente proibida a concessão, ampliação ou prorrogação de novos benefícios. Esta vedação somente será suspensa caso sejam propostas e implementadas medidas eficazes de compensação fiscal. A estimativa atual do governo indica que o total de benefícios tributários no Brasil pode alcançar a impressionante marca de R$ 800 bilhões por ano, sublinhando a necessidade de maior controle e responsabilidade fiscal.

O Projeto Trata de Crimes Tributários?

Sim. A legislação prevê o agravamento das penas para a prática de crimes tributários, particularmente quando estes atos ilícitos envolvem bens que estão sob a proteção de imunidades constitucionais. Este é o caso de livros e templos religiosos, por exemplo, cujas prerrogativas fiscais são essenciais para o exercício de direitos fundamentais e o funcionamento da sociedade civil.

Revalidação de Restos a Pagar e Calendário de Vigência

Um ponto adicional do projeto se refere à gestão de despesas públicas não liquidadas e à implementação das novas regras fiscais.

O que São os Restos a Pagar Revalidados?

A medida permite a revalidação de despesas empenhadas que não foram pagas e que haviam sido canceladas a partir do ano de 2023. Esses montantes, que incluem recursos provenientes de emendas parlamentares, poderão ser quitados até o final de 2026. O impacto fiscal dessa revalidação para os cofres públicos é estimado em cerca de R$ 3 bilhões, representando um esforço para honrar compromissos passados.

Quando as Mudanças Entram em Vigor?

A maioria das disposições do projeto entrará em vigor a partir de 1º de janeiro de 2026. Contudo, é fundamental ressaltar que as alterações que envolvem o aumento de tributos ou a redução de benefícios estão sujeitas à “noventena”. Este prazo constitucional de 90 dias é contado a partir da sanção presidencial da lei para que as medidas entrem em vigor, garantindo um período de adaptação para os contribuintes.

Confira também: Imoveis em Rio das Ostras

Este amplo projeto de lei, agora em fase de sanção presidencial, representa uma profunda reestruturação na política fiscal brasileira. Ao reduzir incentivos e aumentar a tributação em setores específicos, como bets e fintechs, o governo busca robustecer a arrecadação e equilibrar o orçamento de 2026. Acompanhe a Horadecomeçar para mais análises e atualizações sobre a economia e política nacional.

Crédito da imagem: Antônio Cruz/Agência Brasil